所得税は超過累進税率(その年に稼いでいるほど税率が高くなる)を採用しています。

このため、数年間の所得の合計が同じくらいだとしても、

- 毎年平均的に稼いだ方

- 各年の所得に波のある方

で税負担額に差が生じてしまいます。

所得に波がある方の方が、稼ぐことができた年に高い所得税率をかけられてしまうためです。

この差を調整するための方法として、変動所得・臨時所得に該当する所得がある方向けに「平均課税」による計算方法があります。

税負担額の差の例

まずは超過累進税率による税負担額の差を見てみましょう。

例1)毎年の課税総所得が300万円

- 1年目 3,000,000×所得税率10%-97,500=202,500

- 2年目 3,000,000×所得税率10%-97,500=202,500

- 3年目 3,000,000×所得税率10%-97,500=202,500 3年計:607,500

例2)1年目課税総所得100万円、2年目100万円、3年目700万円

- 1年目 1,000,000×所得税率5%=50,000

- 2年目 1,000,000×所得税率5%=50,000

- 3年目 7,000,000×所得税率23%ー636,000=1,002,500 3年計:1,102,500

3年間の所得合計は同じ900万ですが、所得に波があることで高い所得税率が適用された年があると、このように納税額に大きな差が生じてしまいます。

この差を調整することができるのが「平均課税」による税額計算です。

税額がどのように変わるかは後ほど。

変動所得、臨時所得とは

「平均課税」による税額計算を行うことができるのは、

- 変動所得

- 臨時所得

がある方に限られます。

ただし、所得の波があれば全て変動所得になったり、とにかく何でも臨時的な所得があれば臨時所得になるというものではありません。

それぞれの内容は次の通りです。

⑴漁獲もしくはのりの採取から生ずる所得

⑵はまち、まだい、ひらめ、かき、うなぎ、ほたて貝もしくは真珠(真珠貝を含む)の養殖から生ずる所得

⑶原稿料もしくは作曲の報酬に係る所得

⑷著作権の使用料に係る所得

⑴職業野球の選手などが、3年以上の期間、特定の者と専属契約を結ぶことにより、一時に受ける契約金で、その金額がその契約による報酬の2年分以上であるものの所得

⑵不動産、不動産の上に存する権利、船舶、航空機、採石権、鉱業権、漁業権または工業所有権その他の技術に関する権利などを有する者が、3年以上の期間、これらの資産権利等を他人に使用させることにより一時に受ける権利金や頭金などの対価で、その金額がその契約による使用料の2年分以上であるものの所得

(譲渡所得になるものを除く)

⑶一定の場所における業務の全部または一部を休止、転換、廃業することとなった者が、これらにより3年以上の期間分の所得の補償として受ける補償金に係る所得

⑷鉱害その他の災害により業務に使用する資産の全部または一部について被害を受けた者が、その被害により3年以上の期間分の所得の補償として受ける補償金に係る所得

これら定められた所得に限り、変動所得や臨時所得に該当します。

もっと対象になりそうな所得あるよね!? というお気持ち、とてもよく分かりますが現在は上記のみ対象です。

適用要件

変動所得や臨時所得がある上で、次の要件を満たす必要があります。

- 変動所得のみの場合

⑴前年以前2年内に変動所得の金額があるとき

次の①と②を満たすこと

①その年分の変動所得の金額>(前年分の変動所得金額+前々年分の変動所得金額)×1/2

②その年分の変動所得の金額≧その年分の総所得金額×20%

⑵上記以外のとき

その年分の変動所得の金額≧その年分の総所得金額×20% - 臨時所得のみの場合

その年分の臨時所得の金額≧その年分の総所得金額×20% - 変動所得と臨時所得の両方がある場合

⑴その年分の変動所得の金額≦(前年分の変動所得金額+前々年分の変動所得金額)×1/2のとき

その年分の臨時所得の金額≧その年分の総所得金額×20%

⑵上記以外のとき

その年分の変動所得と臨時所得の金額の合計額≧その年分の総所得金額×20%

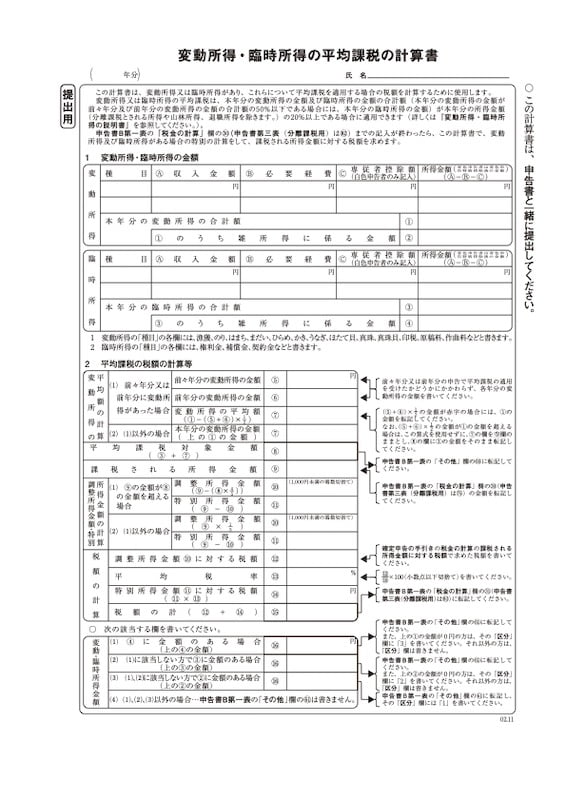

上記要件を満たした上で、

- 確定申告書等にこの適用を受ける旨の記載

- 平均課税の計算書を添付

することで平均課税による計算の適用を受けることができます。

計算書はこちら。

平均課税による税額計算

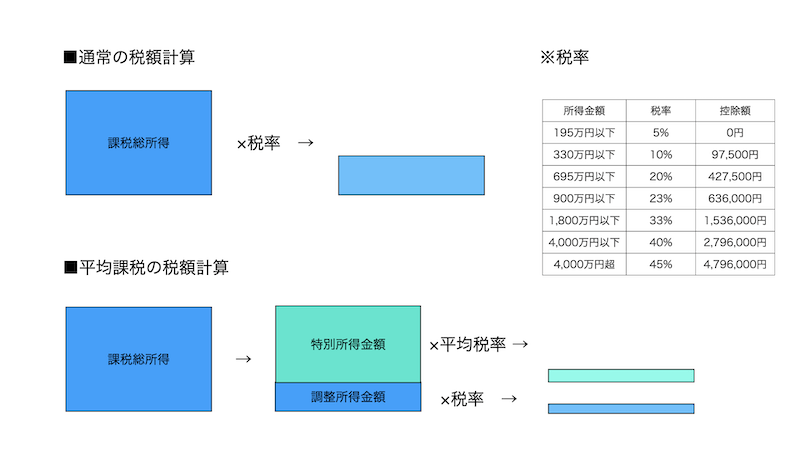

適用要件を満たした場合には、次の計算により税額を算出します。

- 平均課税対象金額を計算

{その年分の変動所得の金額ー(前年分の変動所得金額+前々年分の変動所得金額)×1/2}+その年分の臨時所得金額 - 調整所得金額の計算

⑴課税総所得金額>平均課税所得金額 の場合

その年分の課税総所得金額ー平均課税対象金爆×4/5

⑵課税総所得金額≦平均課税所得金額 の場合

その年分の課税総所得金額×20% - 特別所得金額の計算

課税総所得金額ー調整所得金額 - 調整所得金額に対する税額計算

調整所得金額×所得税額表に基づく税率 - 平均税率の算出

上記4.の金額÷上記2.の金額(小数点3位以下切捨て) - 特別所得金額に対する税額計算

特別所得金額×平均税率 - 平均税率による税額計

上記4.の金額+上記6.の金額

このようなイメージです。

なお、最初の例において平均課税を適用すると、

例2−2)1年目課税総所得100万円、2年目100万円、3年目700万円

1年目変動所得金額150万円、2年目150万円、3年目750万円

- 平均課税対象金額

7,500,000ー(1,500,000+1,500,000)×1/2+0=6,000,000 - 調整所得金額

7,000,000ー6,000,000×4/5=2,200,000 - 特別所得金額

7,000,000ー2,200,000=4,800,000 - 調整所得金額に対する税額

2,200,000×10%ー97,500=122,500 - 平均税率

122,500÷2,200,000=0.0556…→0.05(3位以下切捨て) - 特別所得金額に対する税額

4,800,000×5%=240,000 - 平均税率による税額計

122,500+240,000=362,500

と、税額が減少していることが分かります。

まとめ

変動所得や臨時所得があった場合の平均課税の適用について見てゆきました。

最近『弱虫ペダル』を読み始めまして、アニメ化されていた年などは売上が多かったのだろうなぁと(下世話な)考えから、ふと記事にしてみた次第です。

適用対象となる方はぜひ検討してみてくださいね。